Податкові правила США для офшорних банківських рахунків

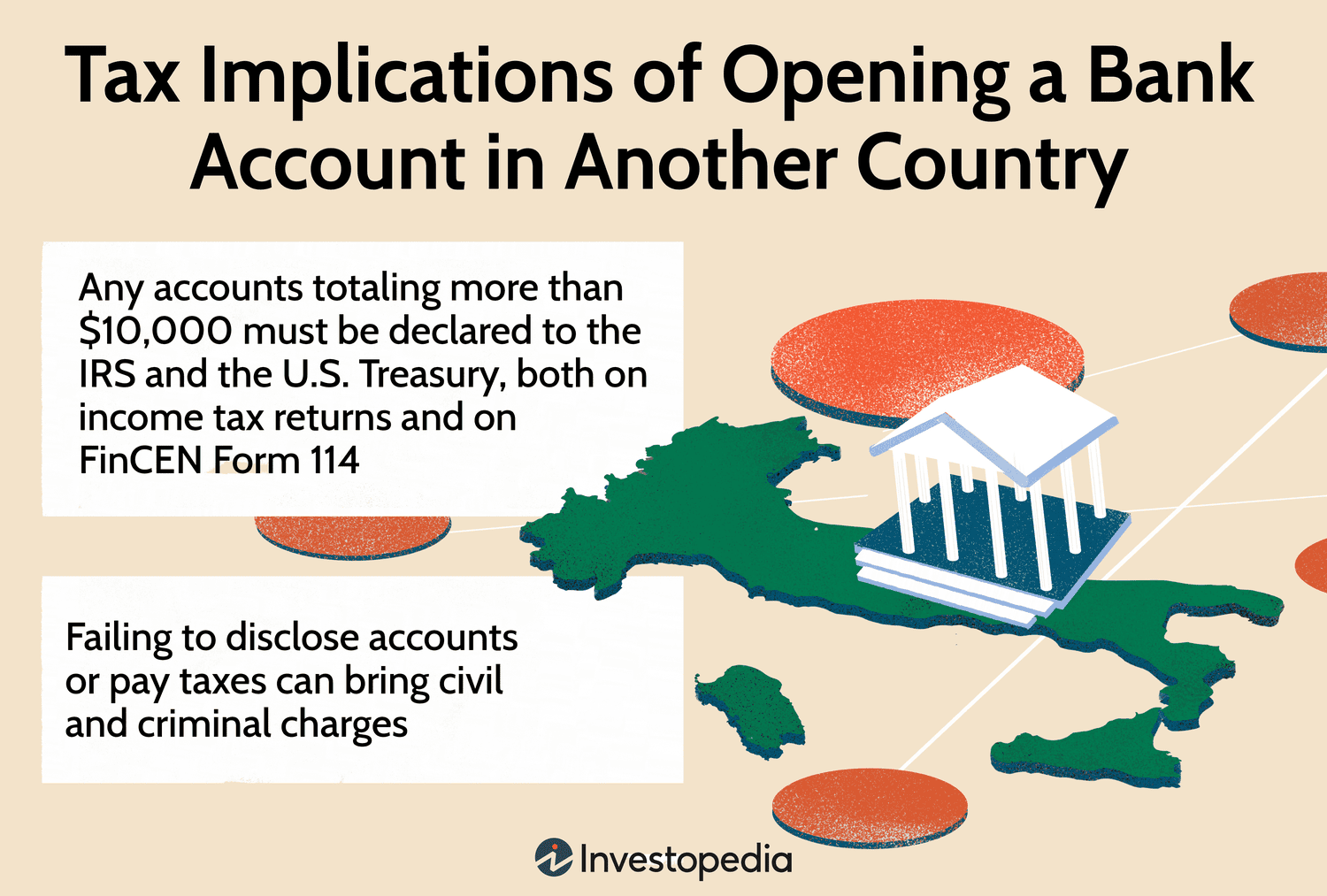

Ведення банківських рахунків за кордоном це не злочин. Однак приховування цих рахунків від податкових органів США є незаконним і може призвести до серйозних штрафів та кримінальної відповідальності. У цій статті ми розглянемо основні вимоги США щодо звітності офшорних банківських рахунків, такі як FBAR та FATCA, а також рекомендації щодо правильного подання декларацій та уникнення проблем з законом.

Що таке офшорні банківські рахунки?

Офшорні банківські рахунки — це банківські рахунки, які відкриті поза межами США. Такі рахунки часто використовуються громадянами та резидентами США для зберігання активів, отримання доходів або ведення бізнесу за кордоном. Незважаючи на те, що володіння офшорними рахунками легальне, уряд США вимагає прозорості щодо цих активів з метою запобігання ухиленню від оподаткування.

FBAR: вимоги до звітності офшорних рахунків

FBAR (Foreign Bank Account Reporting) — це форма FinCEN 114, яка вимагає від громадян і резидентів США подавати звіт про банківські рахунки, якщо сумарний баланс усіх офшорних рахунків перевищує 10 000 доларів США у будь-який момент календарного року.

Ця звітність подається окремо від податкової декларації і має бути подана до 15 квітня наступного року з автоматичним продовженням до 15 жовтня. Важливо подавати FBAR у встановлені терміни, щоб уникнути штрафів, які можуть бути досить значними.

FATCA та її вплив на офшорні рахунки

FATCA (Foreign Account Tax Compliance Act) — це закон США, спрямований на покращення звітності американських платників податків про їхні фінансові активи за кордоном. За FATCA банки і фінансові установи в усьому світі зобов’язані звітувати про рахунки громадян США в їхніх банках до податкової служби США (IRS).

Для фізичних осіб це означає необхідність подання форми 8938 разом з основною податковою декларацією, якщо баланс їхніх офшорних рахунків перевищує встановлені порогові значення. Пороги залежать від статусу податкового платника і коливаються від 50 000 до 600 000 доларів США на останній день звітного року.

Чому важливо подавати FBAR та FATCA?

- Запобігання штрафам: несвоєчасна або відсутня подача може призвести до штрафів у розмірі тисяч доларів або навіть кримінальних санкцій.

- Підтримка відповідності законодавству: податкова прозорість допомагає уникнути проблем з IRS і підтримує добру податкову історію.

- Збереження фінансового добробуту: вчасне подання звітів захищає активи від заморожування та додаткових розслідувань.

Як правильно подавати звіти FBAR та FATCA?

Для подачі FBAR необхідно зайти на сайт FinCEN і заповнити форму FinCEN 114 в електронному вигляді. Важливо вказати всю необхідну інформацію про банківські рахунки, включаючи назвy фінансової установи, номер рахунку та максимальний баланс за рік.

Щодо FATCA, форми 8938 подаються разом з податковою декларацією (форма 1040). В них необхідно докладно вказувати інформацію про всі офшорні фінансові активи, а також їхню вартість станом на останній день року. Якщо сума активів не перевищує порогових значень, подання цієї форми не вимагається.

Кому потрібна допомога юридичного консультанта?

Офшорна податкова звітність має складний правовий та адміністративний характер. Тому ми радимо звернутися до кваліфікованих юристів або податкових консультантів, які спеціалізуються у сфері міжнародного податкового права та міждержавного фінансового звітування.

Юридичний Маркетплейс КОНСУЛЬТАНТ надає професійну підтримку у підготовці, перевірці та подачі звітів FBAR та FATCA, а також консультує з питань оптимізації податкових зобов’язань, уникнення штрафів та повного дотримання чинного законодавства США.

Ризики приховування офшорних рахунків

Приховування офшорних рахунків та несплата податків в США тягне за собою серйозні наслідки, серед яких:

- Великий розмір штрафів, які можуть сягати сотень тисяч доларів.

- Кримінальна відповідальність, включно з можливістю тюремного ув’язнення.

- Втрата довіри податкових органів, що ускладнює подальші фінансові операції.

- Блокування або заморожування банківських рахунків.

Практичні поради для власників офшорних рахунків

- Завжди ведіть точний облік усіх офшорних рахунків і сум, що на них зберігаються.

- Звертайтеся до спеціалістів для своєчасної підготовки і подачі звітності.

- Оновлюйте інформацію про зміни у законодавстві, особливо щодо порогів звітності.

- Використовуйте надійні та легальні канали відкриття рахунків за кордоном.

- Не ігноруйте вимоги податкових органів навіть у разі незначних сум на рахунках.

Важливість дотримання строків подачі звітності

Дотримання термінів подачі форм FBAR и FATCA критично важливе для уникнення адміністративних санкцій. Вчасно заповнена документація демонструє ваше бажання дотримуватися законодавства і сприяє мінімізації ризиків виникнення податкових перевірок.

Для стандартного FBAR дедлайн припадає на 15 квітня, з можливістю продовження до 15 жовтня. Декларація FATCA подається разом із річною податковою декларацією. Відсутність подання цих документів може бути зафіксована податковими службами навіть через багато років.

Підсумки та рекомендації на 2025 рік

З огляду на постійні зміни у податковому законодавстві та посилення контролю за офшорними активами, 2025 рік буде черговим викликом для власників рахунків за кордоном. Вже зараз важливо належним чином організувати фінансову звітність, провести аудит поточних рахунків і бути готовими до змін у законодавстві.

Фахівці Юридичного Маркетплейса КОНСУЛЬТАНТ рекомендують не зволікати із подачею необхідної звітності й звертатися за юридичною підтримкою для максимально ефективного та безпечного вирішення всіх питань, пов’язаних з офшорними рахунками у США.

Володіння офшорними банківськими рахунками є законним при дотриманні всіх вимог американського податкового законодавства. Основною умовою є прозора та своєчасна звітність через форми FBAR та FATCA, яка захищає власників активів від значних штрафів та кримінальної відповідальності.

Юридичний Маркетплейс КОНСУЛЬТАНТ надає всебічну підтримку у сфері податкового супроводу офшорних рахунків, допомагаючи клієнтам зберігати фінансову безпеку та дотримуватися законодавчих норм США.

Юридичний Маркетплейс КОНСУЛЬТАНТ — це команда професіоналів, яка спеціалізується на податковому та юридичному супроводі клієнтів з офшорними фінансовими активами. Ми надаємо комплексні консультації, перевірку документації та допомогу в подачі звітності FBAR та FATCA, щоб забезпечити максимальну відповідність законодавству США.